La diferencia entre el mundo financiero y el hombre de la calle

Mientras que en los mercados hay demasiada tranquilidad, las encuestas sobre las elecciones a presidente indican que la moneda está en el aire. La divergencia entre Wall Street (mundo financiero) y Main Street (el hombre de la calle).

Por Salvador di Stefano - @SalvaDiStefano

Todos los días el mercado vota, los depósitos a plazo fijo en pesos rondan en un total de $ 1,5 millones de millones, es el equivalente a U$S 35.000 millones, que sumados a los plazos fijo en dólares que se ubican en U$S 8.500 millones, podríamos decir que cada 30 días se renuevan operaciones por U$S 43.500 millones, sin que nadie se despeine, ni estemos en las puertas del apocalipsis.

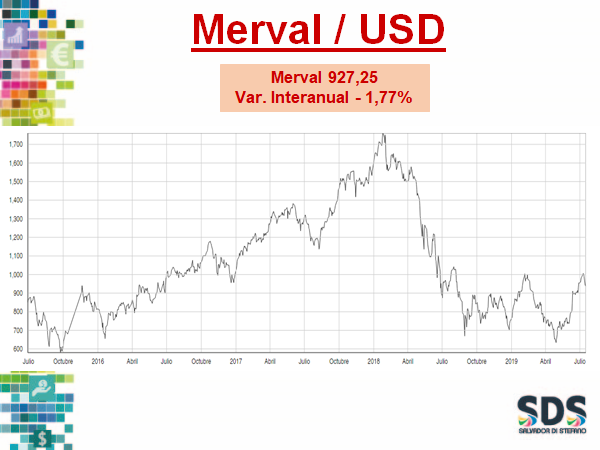

El índice merval en U$S se ubicó en enero de 2018 en los U$S 1.800, fue el nivel más elevado que alcanzó el mercado antes de derrumbarse por la crisis que enfrentó el país en el marco de la guerra comercial entre Estados Unidos y China. En los últimos 12 meses el índice merval definió un recorrido lateral entre U$S 700 de piso y U$S 1.000 de techo, dando señales inequívocas de un proceso de acumulación de acciones, en el que también participan los grupos de control de las empresas.

El riesgo país luego de alcanzar los 1.000 puntos inicio un recorrido bajista, hoy se ubica en torno de los 780 puntos, y la media de los últimos 20 años en 650 puntos. Claramente los bonos han comenzado a trepar en precio y esto mejora la percepción del riesgo local. Aún resta mucho camino por recorrer, en enero de 2018 se ubicaba en 350 puntos, eran otros momentos.

Los datos de déficit fiscal de junio fueron muy buenos, el resultado primario fue positivo en $ 30.221 millones y equivale a 0,1% del PBI. No es menos cierto que se logró gracias a ingresos extraordinarios, pero es para resaltar la mejora en el resultado de las cuentas fiscales nacionales.

El balance consolidado de Nación más Provincias para el primer semestre de 2019 nos da un resultado fiscal primario 0, producto de la mejora fiscal del 0,3% del PBI de la nación y el déficit de las provincias de -0,3% del PBI. Para el año 2015 este mismo resultado registró un déficit de 4,5% del PBI. El gasto público primario en el año 2019 se ubica en 34% del PBI, lo que implica una disminución de 6% respecto al año 2015.

La mejora de los datos de la hacienda pública, y la expectativa de mejora en los precios de los activos de riesgo argentino sorprenden a propios y extraños, cuando estos se manifiestan en las puertas de una elección presidencial. Daría la impresión que el Estado no deja correr la canilla del gasto para obtener una ventaja electoral, y el mercado lejos de tener cautela apuesta por el oficialismo.

Algo que nos sorprendió fue la compra de dólares billetes. En los primeros 6 meses del año 2018 las compras netas ascendieron a U$S 11.541 millones, mientras que para igual período del año 2019 sumaron U$S 6.135 millones, lo que implica una caída del 47%. Esto puede interpretarse de varias formas, el mercado está empachado de dólares y ya no compra en la misma intensidad; la recesión es muy grave y no deja espacio para ahorrar en moneda extranjera; los inversores prefieren la tasa en $ antes que la compra de moneda extranjera.

Las tasas de interés que pagan los bancos vía internet se ubica en el 50% anual, la inflación proyectada a 12 meses es del 30% anual, esto implica que las entidades financieras están pagando 20% anual de tasa de interés por encima de la inflación. Esto es un cepo al dólar, ya que luce extremadamente atractivo para los inversores, y por otro lado exageradamente oneroso para aquellos que tienen que solicitar un crédito bancario.

El Banco Central se quiere curar en salud antes de las elecciones, ha elevado extraordinariamente la tasa de interés, compra dólares en el mercado de futuro, no emite pesos en la economía, y ancla el tipo de cambio para lograr reprimir la inflación ubicándola en torno del 2% mensual para los meses que siguen.

En este contexto financiero, no podemos pedir una economía reactivando. Sin crédito es difícil que los índices de actividad económica muestren una buena perspectiva de mediano plazo. Con el crédito ausente es difícil crear nuevas fuentes de trabajo, más bien estamos asistiendo a una precarización del mercado laboral, ya que en los últimos meses hemos visto una destrucción del empleo formal registrado, una suba de trabajadores no registrados o en negro y al mismo tiempo una mayor cantidad de cuentapropistas. Esto implica un deterioro en la calidad de empleo, y consecuentemente menos dinero que fluye para el consumo.

El contexto de una pequeña recomposición salarial por las paritarias, una mejora en el Estimador Mensual de Actividad Económica, un Índice de Producción Industrial que parece haber alcanzado un piso entre diciembre y febrero de 2019, más el fuerte aumento de la superficie autorizada por los permisos de edificación no hacen más que mostrar que la recuperación es lenta, pero al menos da señales de estar con vida.

En los meses que restan para fin de año, el gobierno buscará planchar el tipo de cambio en valores que van entre $ 42,00 y $ 45,00, de esta forma buscará anclar un componente importante de los precios mayoristas y minoristas, tratando de llevar la inflación a niveles del 2% mensual. Los inversores verán en octubre próximo, que el dólar subirá en términos anuales entre un 20% y 24%, esa sensación de que el dólar dejó de subir, puede invitar a mutar de billetes a activos en oferta, lo que podría dinamizar la venta de automotores y departamentos.

El plan tiene vida útil hasta fin de año, desde allí en adelante veremos quién gana las elecciones, y como cambian o profundizan las expectativas. Un triunfo de Mauricio Macri abrirá las puertas a un nuevo acuerdo con el FMI y llegarán más dólares a la argentina, con lo cual el escenario de dólar alto quedará para otra oportunidad. Si gana la fórmula Fernández y Fernández, se renegociará el acuerdo actual del FMI, no se pedirá financiamiento nuevo y viviremos un escenario de escasez de dólares. Los impactos sobre la economía real serán disimiles, al igual que la sustentabilidad de los planes a mediano plazo. La elección presidencial no tiene un ganador en las urnas, daría la impresión que la moneda está en el aire. En los mercados se renuevan plazos fijos, se compran bonos y se proyectan edificios como si nada raro pueda ocurrir. Estamos muy maduros, o el mercado está votando por el oficialismo. La grieta entre Wall Street y Main Street en Argentina.